Türkiye’nin öncü yatırım hizmetleri ve varlık yönetimi grubu ÜNLÜ & Co, 2024 yılına ilişkin strateji raporunu yayımladı. Raporda enflasyonla mücadele programının başarısına ilişkin göstergeler ve makroekonomik göstergelerdeki daha yüksek öngörülebilirliğin, hisse senetlerine daha güçlü yabancı girişlerini çekebileceği vurgulandı. Gelişmiş ülke merkez bankalarının faiz indirimleri ile birlikte Türkiye ekonomisine yönelik olası not artırımlarının da yabancı girişlerini daha da destekleyebileceğine dikkat çekilen raporda, yurtdışı swap piyasasının açılmasının piyasaya katılım ve likidite için ek yollar sunacağı anlatıldı.

Türkiye’nin öncü yatırım hizmetleri ve varlık yönetimi grubu ÜNLÜ & Co, 2024 yılına ilişkin strateji raporunu yayımladı. ÜNLÜ & Co’nun raporunda 2024 için temel varsayım, yavaşlayan ancak güçlü bir ekonomik faaliyetin yanı sıra yüksek olsa da düşüşe geçmiş enflasyon, güçlü TL ve siyasi risklerdeki potansiyel azalmadan oluşuyor.

2023’teki yüzde 4,5’lik büyümenin ardından, 2024’te GSYH’nin yüzde 3,5 oranında büyüyeceğinin öngörüldüğü raporda, “İç talebi etkileyen daraltıcı politikalar ve zayıf ihracat pazarlarının devam etmesi nedeniyle büyümede potansiyel riskler aşağı yönlüdür. Enflasyon yılın ilk yarısında yükselecek, ancak sonrasında kademeli olarak gerileyerek yılı yüzde 45 seviyesinde kapatacaktır diye düşünüyoruz. Ocak 2024’teki yüzde 45’lik zirve politika faizinin ardından, ilk faiz indiriminin Ekim ayında yapılacağını ve yılsonuna kadar kümülatif olarak 750 baz puan indirim yapılacağını öngörüyoruz” denildi.

Reel faiz enflasyonda düşüşü getirebilir

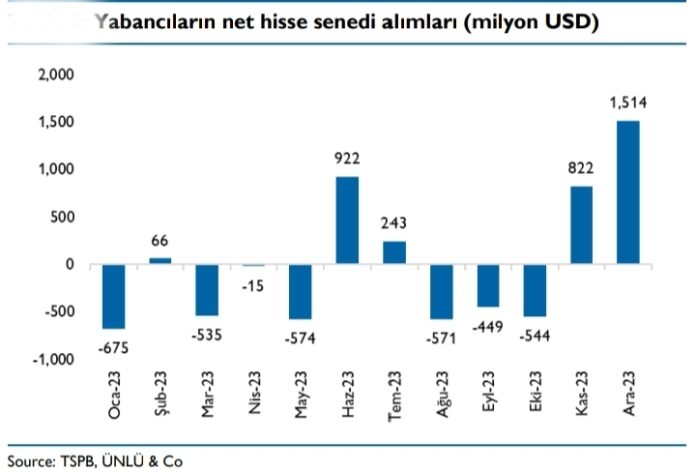

Ocak 2024 itibarıyla politika faizinin yüzde 45’e yükselmesiyle bileşik politika faizi yüzde 57’ye çıkmış olacağına değinilen raporda, bu oranın piyasanın ileriye dönük 12 aylık enflasyon beklentisi olan yüzde 39’a kıyasla oldukça önemli bir reel faiz içerdiğine, bunun da ekonomiyi dezenflasyon yörüngesine doğru yönlendirebileceğine vurgu yapıldı. Ancak, yüksek reel faiz oranının yerli yatırımcıları BIST’ten sabit getirili varlıklara ve TL mevduata yöneltebileceği belirtilen raporda, “Ayrıca yerel seçimlere ve mevcut politika setinin enflasyonu kontrol altına alma konusundaki etkinliğine ilişkin belirsizlikler, yılın ilk aylarında öngörülebilirliği azaltabilecektir. Ancak yıl ilerledikçe, enflasyonla mücadele programının başarısına ilişkin göstergeler ve enflasyonun düşürülmesine yönelik daha net bir patikanın ortaya çıkması ve makroekonomik cephede daha yüksek öngörünürlük, hisse senetlerine daha güçlü yabancı girişlerini çekebilir. Ayrıca, bu dönemde gelişmiş ülke merkez bankalarının faiz indirimleri ve derecelendirme kuruluşlarının olası not artırımları yatırımcıların risk iştahını artırarak yabancı girişlerini daha da destekleyebilir. Yurtdışı swap piyasasının açılması ve hisse senetleri için açığa satış yasağının kaldırılması da yabancı yatırımcılar açısından önemli katalistler olarak ortaya çıkmakta ve piyasaya katılım ve likidite için ek yollar sunmaktadır” ifadelerine yer verildi.

Geliri dövize bağlı şirketler yerine TL yoğunluklu şirketler öne çıkacak

TL’deki potansiyel değerlenme ve makroekonomik görünümdeki iyileşmenin belirli sektörler için güçlü bir katalizör görevi göreceğine dikkat çekilen raporda, bankacılık, telekom ve perakende gibi gelirleri TL yoğunluklu olan sektörlerin, makro ekonomik görünümün iyileşmesinden ve TL’nin güçlenmesinden faydalanabilecekleri kaydedildi. Bununla birlikte raporda, ekonomik yavaşlamanın etkisini göstermesi ve TL’nin reel olarak değer kazanmasının, gelirleri dövize bağlı sektörlerin kâr marjlarında baskı yaratabilmesi nedeniyle döngüsel sektörler, ihracatçılar ve gelirleri döviz bazlı sektörlerin BIST endeksinin altında performans gösterebileceği ifade edildi.

BIST100 hedefi yüzde 43 artışla 11,425 puan

BIST100’ün şu anda F/K bazında gelişmekte olan piyasalara kıyasla yüzde 61 iskontolu işlem gördüğünün kaydedildiği ÜNLÜ & Co Strateji Raporu’nda, şu ifadeler yer aldı: “Bu raporda, en güncel makro varsayımlarımızı modellerimize dahil ediyoruz. Vakıfbank’ı TUT’tan AL’a yükseltiyoruz. Yeni fiyat hedeflerimizi eklediğimizde, önümüzdeki 12 ay için endeks hedefimiz 11,425’e ulaşıyor ve bu da yüzde 43 yukarı yönlü bir artış anlamına geliyor. Coca-Cola İçecek’i model portföyümüzden çıkarırken Yapı Kredi ve Şok Marketler’i ekliyoruz. Turkcell, Türkiye Sigorta, MLP Sağlık, Sabancı Holding, Ülker, Yapı Kredi ve Şok Marketler model portföyümüzü oluşturuyor.”

Enflasyon muhasebesiyle vergi giderleri düşebilir

Raporda, enflasyonun üç yıllık kümülatif bazda yüzde 100’ü aşması durumunda enflasyon muhasebesinin uygulanması zorunlu hale geldiği hatırlatılırken, “Sermaye Piyasası Kurulu, finansal olmayan şirketlerin 2023 yılsonu finansal tablolarından başlamak üzere finansal tablolarında enflasyon muhasebesi uygulamasına geçmelerini zorunlu kılmıştır. Diğer yandan, Bankalar enflasyon muhasebesini 2025 yılında uygulamaya başlayacak, sigorta şirketleri ise daha fazla erteleme olmaması halinde 1Ç24’te uygulamaya geçecek. Vergi amaçlı enflasyon muhasebesi uygulanması durumunda, ödenen vergiler etkilenecektir. Genel olarak karlılık üzerinde olumsuz bir etki öngördüğümüzden, bu durumun şirketler için daha düşük vergi giderlerine yol açmasını bekliyoruz” denildi.